Jubiläum: Fünf Jahre Apple Pay in Deutschland

Die Einführung von Apple Pay in Deutschland vor fünf Jahren verlief nicht reibungslos. Zum Start am 11. Dezember 2018 waren weder die Volksbanken noch die Sparkassen Teil des mobilen Zahlungssystems. Auch die Postbank, eine der größten Banken des Landes, fehlte auf der Liste der teilnehmenden Geldinstitute. Zudem zweifelten einige Experten daran, dass es Apple gelingen würde, die Vorliebe der Deutschen für Bargeld zu überwinden.

Inzwischen hat sich dieses Bild jedoch komplett verändert. Keine Bank in Deutschland kann mehr an Apple Pay vorbei. Die Sparkassen unterstützen das System schon lange. Die regionalen Geldinstitute haben sogar erreicht, dass Apple die in Deutschland beliebte Girocard technisch integriert hat. Zuvor beschränkte sich Apple auf die Unterstützung internationaler Kredit- und Debitkarten. Und irgendwie hat es auch die von IT-Problemen geplagte Postbank in diesem Sommer geschafft, als letzte große Bank Apple Pay zu aktivieren.

Apple Pay mit Deutschland-Jubiläum

Apple Pay mit Deutschland-Jubiläum

Foto/Logo: Apple, Montage: teltarif.de

Inzwischen unterstützen mehr als 1250 Banken in Deutschland Apple Pay, wenn man alle Sparkassen sowie Volks- und Genossenschaftsbanken einzeln zählt. "Für viele unserer Kunden war die frühe Unterstützung von Apple Pay ein entscheidender Grund, bei uns ein Konto zu eröffnen", erinnert sich Valentin Stalf, Mitbegründer und CEO der Smartphone-Bank N26. Andere Banken waren weniger begeistert. Sie konnten sich nicht damit abfinden, etwas von ihrem knapp kalkulierten Geschäft an einen Branchenfremden abzugeben.

Apple verdient an jeder Transaktionen

Bei Kartenzahlungen fallen Gebühren an, die in Europa rechtlich begrenzt sind. Für Kreditkartenzahlungen beträgt der Satz maximal 0,3 Prozent, für Debitkarten 0,2 Prozent. Wie viel Apple davon erhält, ist ein Betriebsgeheimnis. Es wird jedoch gemunkelt, dass bei jeder Zahlung 0,05 Prozent der Gesamtsumme an Apple fließen. In den USA, wo die Gebühren nicht gedeckelt sind, sollen es sogar 0,15 Prozent sein. Für Käufer und Händler spielt dies keine Rolle, da sie davon nichts mitbekommen. Die Banken und Kreditkartenunternehmen müssen jedoch damit leben, dass das Stück vom Gebührenkuchen etwas kleiner ausfällt, wenn Apple mit am Tisch sitzt.

Für die Nutzer stehen die Benutzerfreundlichkeit sowie Aspekte wie Bedienbarkeit, Datenschutz und Sicherheit im Vordergrund. Hella Fuhrmann, Deutschlandchefin des Zahlungsdienstleisters Adyen, sagt: "Wir sehen, dass sich Apple Pay in den vergangenen Jahren zu einer beliebten Zahlungsmethode bei unseren Händlern entwickelt hat, auch aufgrund einer nahtlosen Benutzererfahrung."

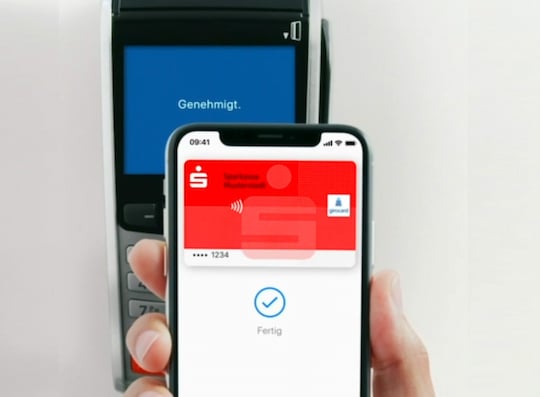

Das kontaktlose Bezahlen am Terminal mit Apple Pay funktioniert ähnlich wie mit einer Girocard oder Kreditkarte. Auf dem iPhone autorisiert man die Zahlung entweder per Fingerabdruck (Touch ID) oder Gesichtserkennung (Face ID). Auf der Apple Watch muss die Uhr am Handgelenk entsperrt sein. Dann drückt man die seitliche Taste doppelt und hält die Uhr an das Terminal.

95 Prozent aller Terminals sind geeignet

95 Prozent der über eine Million Terminals im Handel in Deutschland ermöglichen das schnelle Bezahlen im Vorbeigehen. Laut einer GfK-Studie hat in Deutschland in den letzten zwölf Monaten jeder Vierte (26 Prozent) mindestens einmal per Smartphone oder Smartwatch gezahlt. Weitere 19 Prozent stehen Mobile Payment aufgeschlossen gegenüber und wollen es ausprobieren. Bei der Nutzung liegt Apple Pay vorne, obwohl es deutlich mehr Android-Nutzer als Apple-User gibt.

Den GfK-Zahlen zufolge, die im August 2023 im Auftrag von Mastercard erhoben wurden, verwenden aktuell 40 Prozent der mobilen Bezahler am häufigsten Apple Pay, gefolgt von Google Pay (26 Prozent), den Bezahl-Apps der Banken und Sparkassen (20 Prozent) und Samsung Pay (4 Prozent).

Apple Pay funktioniert auch mit der Girocard

Apple Pay funktioniert auch mit der Girocard

Screenshot: teltarif.de, Quelle: sparkasse.de

Die hohe Akzeptanz von Apple Pay ist nach Einschätzung von Experten wie Mikko Hyppönen vom finnischen Sicherheitsunternehmen WithSecure auch auf den hohen Sicherheits- und Datenschutz-Standard bei Apple Pay zurückzuführen. Apple speichert nämlich keine verknüpften Kartennummern und hat keinen Zugriff darauf. Auch Transaktionsdaten werden von Apple nicht gespeichert. Diese sind ausschließlich dem Kunden, dem Händler oder Entwickler sowie der Bank oder dem Kartenaussteller bekannt.

Darum bleibt Apple Pay in der Branche umstritten

Apple Pay bleibt in der Branche aber trotzdem umstritten. Banken und Zahlungsdienstleister beklagen, dass nur Apple Pay die NFC-Schnittstelle im iPhone und der Apple Watch nutzen dürfe, um Zahlungen zu autorisieren. Die Anbieter von Bezahldiensten hoffen nun darauf, dass Apple gemäß den Bestimmungen des neuen europäischen Gesetzes über digitale Märkte (Digital Markets Act - DMA) die NFC-Schnittstelle umfassend öffnen muss.

Auch die geplante Einführung des digitalen Euros durch die Europäische Zentralbank (EZB) könnte zu einer Änderung des Geschäftsmodells führen, denn die EZB will den Einfluss von außereuropäischen Playern wie Mastercard oder PayPal begrenzen. Philipp Sandner, Professor an der Frankfurt School of Finance & Management, hält diese politischen Argumente jedoch für weniger relevant: "Das bringt mir als Verbraucher gar nichts." Letztendlich sei der digitale Euro vor allem als allumfassende Bezahlvariante im elektronischen Bereich interessant.

"Derzeit haben wir die Situation, dass manchmal der Taxifahrer sagt, dass man nicht mit Kreditkarte, sondern nur bar zahlen kann. Und dann kommen Sie zu einem Kiosk, wo es genau andersherum ist, bitte nur Kreditkarte, kein Bargeld", sagt der Experte für Digitalwährungen. Es sei jedoch nicht optimal, wenn man mit einer Euro-Variante manchmal etwas anfangen könne und manchmal nicht. Sandner traut Apple Pay zu, hier eine Brückenfunktion zu übernehmen: "Das Szenario könnte so aussehen: Wenn ich mit Apple Pay am Kiosk meinen Espresso oder meine Zeitung bezahle, dann würde nicht meine Kreditkarte belastet werden, sondern meine Wallet, in der digitale Euros liegen."

In einer weiteren Meldung haben wir darüber berichtet, dass Kunden Geschäfte mittlerweile oft meiden, wenn sie keine Kartenzahlung akzeptieren.